Anerkjennelse av andre lands motsykliske buffersats reduserer kapitalkravet for norske banker med låneengasjementer i utlandet f.o.m. 1. oktober

‹ Tilbake til artikler

‹ Tilbake til artikler

Finansdepartementet har fastsatt forskriftsendringer den 28. september som gjør at norske banker kan anvende den motsykliske buffersatsen som gjelder i landet der banken har kreditteksponering. Dette innebærer at motsyklisk buffersats fastsettes individuelt for hver enkelt bank, og at den motsykliske buffersatsen vil bli lavere enn dagens 1,5 % for de fleste norske banker som har låneengasjementer i utlandet.

Forskriftsendringen trer i kraft 1. oktober, og vil dermed ha effekt for rapportert kapitaldekning f.o.m. 4. kvartal.

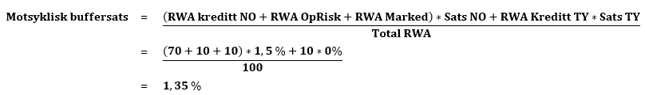

Rent teknisk skal den motsykliske buffersatsen beregnes ved følgende formel, der i angir land utenfor Norge:

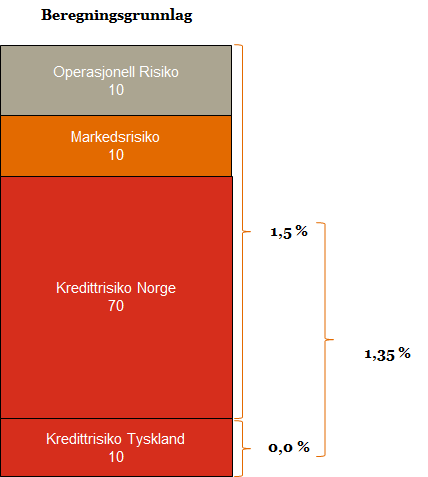

Et regneeksempel for en bank med låneengasjement i Norge og Tyskland er illustrert i figuren under:

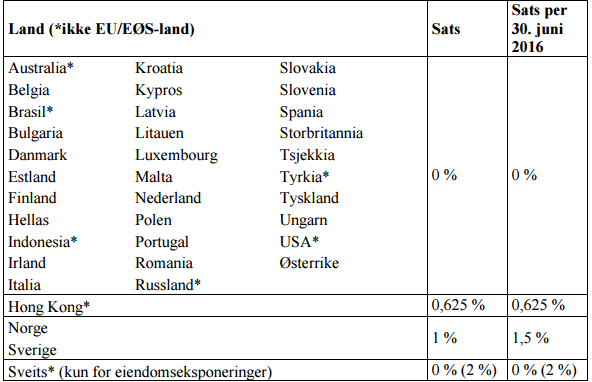

P.t. gjelder følgende motsykliske buffersatser i de ulike landene (Kilde: Finanstilsynets høringsnotat fra april 2016):

P.t. gjelder følgende motsykliske buffersatser i de ulike landene (Kilde: Finanstilsynets høringsnotat fra april 2016):

Merk at i Sverige øker den motsykliske buffersatsen til 2,0 % fra 19.3.2017. For land som ikke har fastsatt et regelverk for motsyklisk buffersats skal den norske buffersatsen benyttes.

For flertallet av norske banker vil nok endringen ha liten effekt på kapitalkravet, all den tid de har begrenset volum av låneengasjementer i utlandet. For banker som er aktive i flere land vil denne endringen ha større effekt. Dette gjelder hovedsaklig IRB-bankene. Likevel har de fleste banker enkelte utenlandseksponeringer, og vil måtte få på plass en prosess for å identifisere og måle hvor mye av beregningsgrunnlaget for kredittrisiko som hører til hvert enkelt land for å kunne fastsette motsyklisk buffersats.

Magnus Robberstad

Jeg heter Magnus Robberstad, og jobber som konsulent i PwC Bergen. Jeg jobber hovedsaklig med risikostyring og compliance i bank for ulike kunder i Norge. Jeg har særlig kompetanse innen ICAAP, virksomhetsstyring, risikomodellering og regulatoriske krav som f.eks. kapitaldekning og LCR. Siden finanskrisen har omfanget av regulatoriske krav økt dramatisk, og det er blitt stadig vanskeligere å beholde oversikten over det regulatoriske landskapet. Målet mitt for denne bloggen er å gi oppdatering på regulatoriske endringer og hva de betyr for din virksomhet.

Legg igjen en kommentar