IFRS 9 gjelder også for unoterte banker fra nyttår – husk overgangsregelen for å unngå stor svekkelse av kapitaldekningen

‹ Tilbake til artikler

‹ Tilbake til artikler

Fra 1. januar 2020 skal unoterte banker utarbeide årsregnskap i samsvar med IFRS med mindre annet følger av årsregnskapsforskriften (§ 1-4). Dette medfører at nye tapsregler i IFRS 9 erstatter gjeldende tapsregler i utlånsforskriften. Dagens regler innebærer at en avsetter til tap basert på en «incurred loss»-modell, det vil si tapsavsetninger er betinget av at det foreligger objektive bevis på at et verdifall har inntruffet på balansedagen mens en under IFRS 9 skal avsette for forventet tap. Dette innebærer i teorien økte tapsavsetninger som vil påvirke egenkapital og dermed kapitaldekning.

I forbindelse med overgangen til IFRS 9 ble det fastsatt overgangsregler for tapsavsetninger for kapitaldekningsformål. Reglene er inntatt i forskrift om beregning av ansvarlig kapital for banker, kredittforetak, finansieringsforetak m.v. (§ 20 a). Reglene er forøvrig omtalt tidligere.

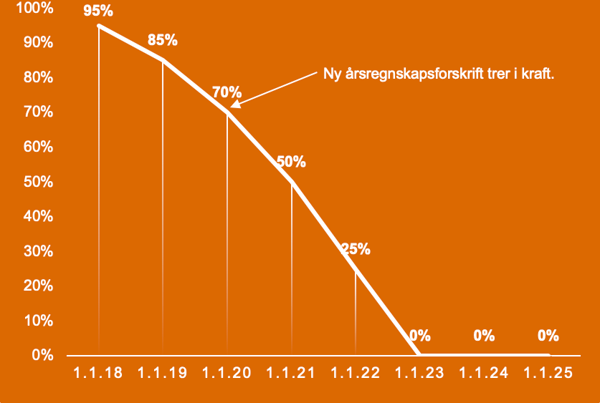

Overgangsreglene innebar at økte tapsavsetninger som oppstår som følge av overgangen til IFRS 9 kan innfases i ren kjernekapital med gradvis avtagende satser frem mot 01.01.2023 da effekten skal være fullt innfaset jf figur under.

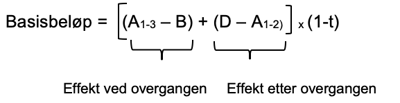

Bankene (foretakene) som går over til ny årsregnskapsforskrift pr. 01.01.2020 vil kunne benytte overgangsregelen fra det tidspunktet overgangen skjer innenfor overgangsperioden. Dette innebærer at tillegget i ren kjernekapital pr. 01.01.2020 vil utgjøre 70 % av de økte tapsavsetningene (etter skatt) relatert til overgangen. Overgangsregelen omfatter både økninger i tapsavsetninger ved overgangen til IFRS 9 og økninger i tapsavsetninger etter IFRS 9 innenfor overgangsperioden. Vedrørende sistnevnte skal tapsavsetninger for engasjementer hvor det foreligger en vesentlig økning i kredittrisiko i tillegg til objektive bevis for på tap (trinn 3) holdes utenfor. Da IFRS 9 i motsetning til IAS 39 også omfatter tapsavsetninger knyttet til finansielle garantier og lånetilsagn skal avsetninger etter IAS 37 komplementere avsetninger etter IAS 39 ved overgangen.

I tillegg skal en omregne alle soliditets- og sikkerhetskrav slik at det justeres for effektene av de tapsavsetningene som er lagt til ren kjernekapital. Tapsnedskrivninger som trekkes fra engasjementsverdier skal reduseres med andelen av tapsnedskrivninger som er omfattet av overgangsregelen og ved beregning av utsatt skattefordel (fradrag eller risikovektet beløp) skal en ikke justere utsatt skattefordel relatert til tapsnedskrivninger som er omfattet av overgangsregler. Dette er for å sikre at en ikke får i «pose og sekk», gjennom både reduserte engasjementsverdier og økt kjernekapital.

Regneeksempel – standardmetodebanker

Anta følgende input:

A1-3 = 120 Tapsavsetninger pr 1.1.20 (etter IFRS 9, trinn 1-3)

A1-2 = 70 Tapsavsetninger pr.1.1.20 (etter IFRS 9, trinn 1-2)

B = 100 Tapsavsetninger pr 31.12.19 (etter IAS 39 og IAS 37)

D = 80 Tapsavsetninger på rapporteringstidspunktet (30.6.2020) (etter IFRS 9, trinn 1-2)

t = 25 % Skattesats

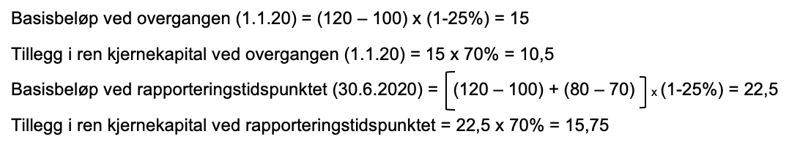

Anta videre følgende tall pr. 31.12.19 og på rapporteringstidspunktet (30.6.2020) :

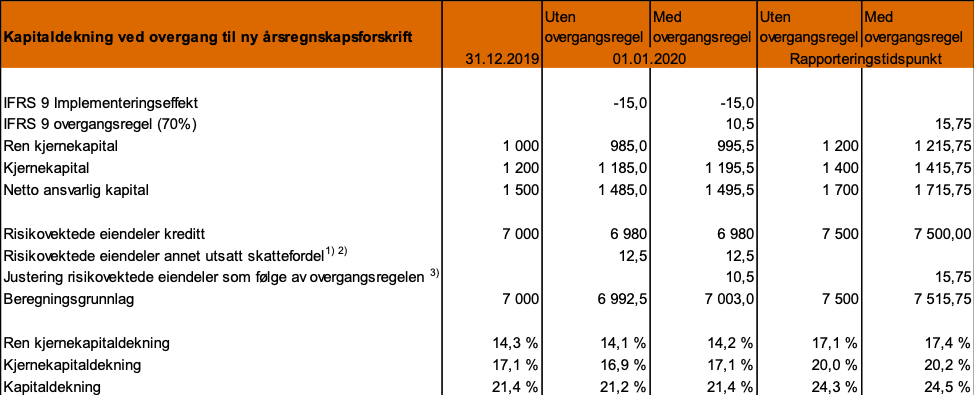

Dette gir oss følgende kapitaldekningsberegninger pr 1.1.20 og på rapporteringstidspunktet (30.6.2020) med og uten bruk av overgangsreglene:

1) Utsatt skattefordel som oppstår ved overgangen kan ikke motregnes mot betalbar skatt pr. 31.12.19. Ved rapporteringstidspunktet vil en få fradrag i betalbar skatt oppstått på skattepliktig overskudd i 2020.

2) Beregnet etter kapitalkravsforskriften § 2-1 (2) dvs skattefordelen er hensyntatt i beregningsgrunnlaget med 250 % risikovekt (120-100)*025*2,5 = 12,5)

3) Antatt at tapsavsetningene er knyttet til poster som vekter 100 %

Foretak må informere Finanstilsynet dersom de velger å benytte overgangsreglene fra implementeringstidspunktet. Det gis adgang til å benytte overgangsreglene kun for implementeringseffekten, samt en mulighet til å søke Finanstilsynet om å benytte overgangsreglene for økte tapsnedskrivninger i overgangsperioden for den resterende perioden. Opplysninger om valgene som gjøres skal offentligjøres.

Foretak som benytter seg av overgangsordningen skal offentligjøre opplysninger (i regnskapsrapporteringen og pilar 3) om hva ansvarlig kapital, kjernekapital, ren kjernekapital, kapitaldekning og uvektet kjernekapitaldekning ville vært uten bruk av overgangsregelen.

Ola Anfinsen

Jeg heter Ola Anfinsen og har jobbet i PwC siden 1992. Jeg har også erfaring fra PwC sitt London kontor.

Jeg jobber primært med revisjon av finansforetak (bank, forsikring og kapitalforvaltning) i tillegg til eiendom og inkassoforetak. Mine faglige interesser er verdsettelse og regnskapsføring av finansielle instrumenter og eiendom, regulatoriske forhold, risikostyring og internkontroll samt IFRS.

Legg igjen en kommentar