Veiledende uttalelse om innføringen av nye regler for netthandel i EU - Viktige nyheter for norske nettbutikker og e-markedsplasser som selger varer til privatkunder i EU

‹ Tilbake til artikler

‹ Tilbake til artikler

Europakommisjonen har nylig publisert en tolkningsuttalelse vedrørende de nye reglene om merverdiavgift ved e-handel i EU, som skal gjelde fra og med 1. juli 2021 (link til: Explanatory Notes). Uttalelsen inneholder viktige presiseringer og forklaringer av hvilke endringer de nye reglene medfører for leverandører som selger varer til privatkunder i EU via en nettbutikk (eller en annen elektronisk markedsplass / plattform). Hensikten med uttalelsen er å gi leverandørene en bedre forståelse av sine mva-forpliktelser ved grenseoverskridende salg til privatkunder i EU.

I likhet med den norske VOEC-ordningen, må nesten alle tilbydere av varer og tjenester til privatpersoner i EU gjennom en nettbasert plattform sørge for at merverdiavgiften betales til myndighetene i det landet varene eller tjenestene anses levert, i tråd med prinsippet om beskatning i mottakerlandet (det landet kunden befinner seg). Dette vil gjelde fra og med 1. juli 2021.

Bakgrunnen for innføringen av de nye reglene er å forenkle merverdiavgiftsplikten ved grenseoverskridende salg innenfor e-handelsnæringen. Vi har i vår tidligere blogg presentert de viktigste endringene:

- Nye regler for mva-behandlingen ved innførsel av varer til EU. Reglene innebærer blant annet at, (i) importfritaket for varer av lav verdi (under EUR 22) fjernes, og (ii) forenklet rapportering av lokal mva ved salg av varer som har lav verdi (under EUR 150) fra utenfor EU til privatpersoner i EU (såkalt Import One Stop Shop (“IOSS”)), eller en alternativ forenklet ordning for de som tolldeklarerer varene.

- Nye regler for når elektroniske markedsplasser og plattformer anses som leverandør av varer til sluttbrukere i EU, slik at de blir ansvarlig for å oppkreve og betale merverdiavgift på salg til privatkunder.

- Utvidelse av den eksisterende Mini One-Stop Shop ordningen til en One Stop Shop (“OSS”) ordning innføres for håndteringen av alle typer grenseoverskridende salg av tjenester til sluttkunder i EU (der beskatningsstedet er i EU), samt grenseoverskridende salg av varer til sluttkunder i EU.

Veiledende uttalelse om reglene for merverdiavgift ved e-handel - hva bør du vite?

Europakommisjonens uttalelse gir en innføring i hvordan de aktuelle bestemmelsene i EU sin mva-lovgivning skal forstås i praksis. Selv om uttalelsen ikke er juridisk bindende, er den en del av kommisjonens retningslinjer for merverdiavgift som inneholder viktig praktisk informasjon om relevante problemstillinger for den næringsdrivende. Retningslinjene gjør det derfor litt enklere for leverandørene å anvende de nye reglene. Den harde sannheten er likevel at kommisjonens uttalelse er ganske omfattende (på 99 sider), og at den dermed kan være vanskelig å ta inn over seg for de næringsdrivende som er berørt av reglene.

Anvendelsen av de nye reglene - herunder krav til identifikasjon, registrering og rapportering av merverdiavgift - avhenger både av eksisterende forretnings- eller distribusjonsmodeller og, mer konkret, den nærmere tolkningen av ulike begrepsdefinisjoner og eksempler som er tatt med i retningslinjene. Det er derfor nødvendig å gjøre seg kjent med de nye forpliktelsene for alle norske virksomheter som driver e-handel i EU, og vurdere konsekvensene av de nye reglene for sin virksomhet. Virksomhetene må i lys av retningslinjene tilpasse sine interne prosesser og ERP-systemer, eller vurdere om det bør gjøres en endring av forretningsmodellen for å oppnå godt nok utbytte av de mulige forenklingsordningene.

Hvordan vil innføringen av de nye reglene og Europakommisjonens retningslinjer påvirke norske virksomheter?

Alle leverandører utenfor EU som er involvert i e-handel B2C, enten til- eller innad i EU, blir berørt av de nye reglene. Leverandørene utenfor EU kan registrere seg under de følgende forenklede ordningene:

- One Stop Shop (“OSS”) - telekommunikasjon, kringkasting og elektroniske (“TBE”) tjenester til forbrukere.

- Import One Stop Shop (“IOSS”) - varer av lav verdi til forbrukere.

Flere faktorer bør tas hensyn til når en leverandør utenfor EU skal bestemme seg for hvilke av de forenklede ordningene som bør- og kan benyttes. Forhold som må tas i betraktning er bl.a.: Typen leveranse, varens verdi, hvor produktet befinner seg på salgstidspunktet (i EU eller utenfor EU), om salget av varen skjer ved bruk av elektronisk grensesnitt. Det er i tillegg flere faktorer som må tas i betraktning når man vurderer hvor en leverandør utenfor EU skal registrere seg for merverdiavgift (altså hva som blir den såkalte Member State of identification).

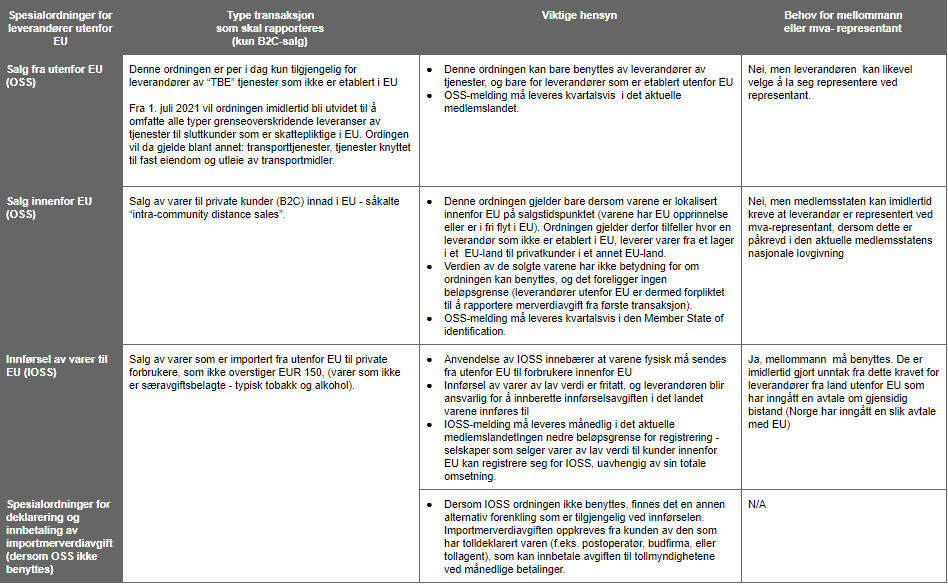

Tabellen nedenfor gir en forenklet oversikt og grunnleggende informasjon over de spesialordningene leverandører som ikke er etablert i EU kan benytte seg av under de nye reglene:

Hvordan kan PwC Norge hjelpe selskaper med å forberede seg på de nye endringene?

Hvordan kan PwC Norge hjelpe selskaper med å forberede seg på de nye endringene?

Selv om hensikten med de nye avgiftsreglene er å forenkle mva-forpliktelsene for bedrifter som driver med netthandel i EU, kan den praktiske anvendelsen av både de nye reglene og Europakommisjonens tolkningsuttalelse være både komplisert og tidkrevende. De vesentlige endringene av mva-reglene for e-handel kan altså medføre både utfordringer og nye forpliktelser, men også nye muligheter for norske selskaper som selger varer til privatkunder i EU.

PwC Norge har flere eksperter som har spesialisert seg på mva- og tollreglene i EU, og kan blant annet hjelpe din bedrift med;

- Vurdering av hvordan de nye reglene påvirker selskapets forretningsmodell, inkludert vurdering av risikoen for non-compliance og hvordan reglene påvirker prisingen av produkter.

- Analysere de forretningsmessige og juridiske konsekvensene av de tilgjengelige forenklede ordningene (f.eks. ordinær mva-registrering i det aktuelle EU-landet, registrering under OSS/IOSS, salg gjennom en markedsplass og endring av forretningsmodell).

- Endringer av selskapets systemer og rutiner i samsvar med de nye reglene

- Hjelp med merverdiavgiftsregistrering under OSS / IOSS -ordningen i alle EU-land

- Hjelp med momsrapporteringen

Kontakt oss gjerne dersom din bedrift ønsker et sammendrag av hvordan de nye momsreglene kan påvirke din bedrift, og hvordan bedriften kan jobbe internt for å sørge for at dere opererer i tråd med de nye reglene som vil gjelde fra juli 2021.

'

***

Dette blogginnlegget er skrevet av Luis Leon Baron.

Marit Barth

Jeg heter Marit Barth, og er partner/advokat i Advokatfirmaet PwC. Jeg har jobbet med mva for næringsdrivende og selskaper siden 2003 og har lyst til å blogge om mine erfaringer på dette området. Mitt mål er å gi deg informasjon, analyser og nyheter på en annen måte enn det du får gjennom nyhetsbrev og annen faginformasjon. Jeg håper også at jeg noen ganger klarer å inspirere deg, utfordre deg og kanskje provosere deg litt. Hvis du har synspunkter, innspill, kommentarer eller spørsmål til noe du leser eller ser her på bloggen blir jeg glad for å høre fra deg.

Velkommen til #norgesskatteblogg.

My name is Marit Barth and I am a lawyer and partner in PwC Tax & Legal Services. I have been working with VAT since 2003, and I would like to blog about my experiences in this area. My goal is to give you information, analyses and news in a different way than you get through newsletters. I also hope that I sometimes manage to inspire you. If you have input, comments or questions to something you read, I will be happy to hear from you.

Welcome to Norway’s Tax blog.

Legg igjen en kommentar